Wie bei so vielen Dingen ist es auch – und gerade – bei Versicherungen schwer, das Maß der Dinge zu treffen: einige BürgerInnen sind überversichert, andere unterversichert und viele haben zu teure Versicherungsverträge unterschrieben. Dabei kostet der Abschluss falscher oder zu teurer Versicherungsverträge die Verbraucher jedes Jahr viel Geld, das leicht eingespart werden kann.

Zuerst Versicherungsbedarf klären

Bevor Sie eine Versicherung abschließen, sollten Sie Ihren Versicherungsbedarf abklären. Bauen Sie Ihren Versicherungsschutz nach dem Prinzip der größten Risiken auf: Führen Sie sich die Folgen von verfrühtem Tod, Invalidität und Großschäden vor Augen. Dann wird klar, welche Versicherungen wirklich notwendig sind. Dabei ist folgendes zu beachten:

- Schutz bei Todesfall: Wer ist finanziell von mir abhängig? Was geschieht rein finanziell wenn ich sterbe?

- Bei eingetretener Invalidität: Wie geht es weiter in meinem Job? Wo und über wen beziehe ich welche Gelder? Reichen sie aus?

- Bei Großschäden aller Art (Brand, Wasserschaden, Dritten verursachter Schaden …): ohne Versicherungsschutz hafte ich für verschuldete Schäden in unbegrenzter Höhe, und muss jene am eigenen Eigentum selbst ersetzen.

Private Haftpflichtversicherung

Der absolute Spitzenreiter in Sachen Versicherungsbedarf ist für Jeden und Jede die private Haftpflichtversicherung (auch Familienhaftpflichtversicherung genannt). Unabhängig von der Lebenssituation ist diese immer notwendig. Die private Haftpflichtversicherung deckt die Schäden, die Sie Dritten gegenüber unwillentlich verursachen, und zwar sowohl Sach- als auch Personenschäden.

Über die Private Haftpflichtversicherung sind alle Familienmitglieder laut Familienbogen versichert; Haustiere sind bei manchen Polizzen automatisch, bei anderen gegen Aufpreis mitversichert. Die zu versichernde Deckungssumme sollte mindestens 1,5 Mio. Euro betragen.

Unfallversicherung, Krankenversicherung und Ablebensversicherung

Der Versicherungsbedarf für die Personenversicherungen hängt eng mit der individuellen Lebenssituation einer Person zusammen und ändert sich ständig. So hat ein „junger arbeitender Single“ ohne zu Lasten lebende Personen einen ganz anderen Versicherungsbedarf als eine verheiratete Person mit zu Lasten lebenden Kindern. Beispielsweise benötigt im Normalfall der junge Single keine Ablebensversicherung, da er keine zu Lasten lebenden Personen hat, die er finanziell absichern müsste, wenn er verstirbt, während er sehr wohl an die Absicherung der Invalidität infolge eines Unfalles oder einer Krankheit denken sollte.

Ein Paar mit zu Lasten lebenden Kindern benötigt hingegen eine Absicherung im Todesfall und bei Invalidität infolge von Unfall und Krankheit.

Wesentlich für den eigenen Versicherungsbedarf sind auch die beruflichen Umstände: eine Person im Angestelltenverhältnis benötigt andere Deckungen als Selbstständige. Letztere müssen beispielsweise, abgesehen von der Invalidität, auch an den „täglichen“ Einkommensausfall aufgrund von Unfall oder Krankheit denken, und über geeignete Versicherungsdeckungen entsprechend vorsorgen.

Als Rentner wiederum muss man keine Angst vor einem Einkommensausfall infolge von Unfall oder Krankheit haben, denn das Einkommen (Rente) ist theoretisch gesichert. Eine Personenversicherung ist daher nicht notwendig.

Alternativ zur Invaliditäts-Absicherung, werden heute vermehrt jene Art von Krankenversicherungen angeboten, welche die Kosten für Behandlungen in einer privaten Struktur infolge eines Unfalles oder einer Krankheit übernehmen. Da diese Kosten eigentlich von der öffentlichen Hand getragen werden, sind diese Produkte nicht zwingend notwendig.

Eigenheim und Miete

Haben Sie beim Erwerb Ihres Eigenheims auf ein Darlehen zurück gegriffen und möchten die gesetzlichen Erben bei Ableben absichern, sollten Sie an eine Ablebensversicherung denken. Besonders bei Paaren, welche die gemeinsame Wohnung zusammen über ein Darlehen finanzieren, ist eine solche gegenseitige finanzielle Absicherung sehr wichtig.

Ebenso wichtig ist die Absicherung des Eigenheims gegen die größtmöglichen Risiken. Die so genannte Haus- bzw. Hausratversicherung deckt Schäden an den Gebäudemauern und am Inhalt infolge bestimmter Ereignisse, wie z.B. Feuer, Rohrbruch, Naturereignisse, sowie die Schäden die durch die Immobilie Dritten gegenüber verursacht werden (Gebäudehaftpflichtversicherung und Regressanspruch Dritter infolge von Feuerschäden).

An eine Hausratversicherung sollte auch derjenige denken, der in einer Mietwohnung lebt. Dabei wird in der Regel das gesamte Hab und Gut im Inneren der Wohnung gegen Feuer versichert, sowie die Schäden, die der Mieter Dritten gegenüber verursachen kann. Beispielsweise könnte das ausgetretene Wasser der Spülmaschine einen beträchtlichen Schaden in der sich darunter befindenden Wohnung verursachen. Ohne entsprechende Versicherung müsste der Mieter die Schäden aus eigener Tasche begleichen.

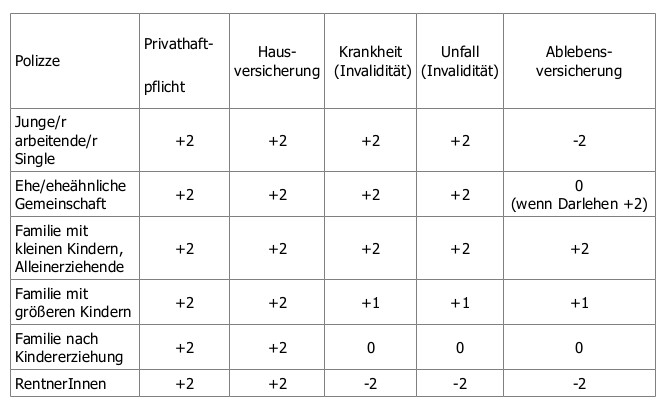

Wer braucht welche Versicherungen in welcher Lebenssituation – ein Überblick

Legende: + 2 = unbedingt notwendig, - 2 = nicht notwendig, 0 = neutral, +1 = notwendig