Come in tanti altri ambiti, anche nel campo assicurativo è difficile trovare il giusto equilibrio. Alcuni cittadini sono sovra-assicurati, altri invece lo sono troppo poco, mentre molti hanno sottoscritto contratti di assicurazione eccessivamente onerosi. La sottoscrizione di simili contratti, o eccessivamente costosi o addirittura inutili, può costare molto alle tasche del consumatore, soldi che invece potrebbero essere facilmente risparmiati.

Primo passo: valutare il fabbisogno assicurativo

Prima di stipulare un'assicurazione, è necessario chiarirci le idee sulle nostre effettive esigenze assicurative. Cerchiamo di costruire la nostra copertura sul cosiddetto principio dei maggiori rischi, immaginando le conseguenze economiche che una morte prematura, un'invalidità permanente o un danno grave comporterebbero. In questo modo possiamo capire quali assicurazioni siano effettivamente necessarie. Ed ecco le domande da porsi.

- Protezione in caso di morte: chi dipende economicamente da me? Cosa accadrebbe dal punto di vista economico nel caso in cui io morissi?

- Protezione in caso di invalidità permanente: qual è la mia realtà lavorativa? Quale e di che entità è la mia fonte di reddito? E' sufficiente per coprire il fabbisogno familiare?

- In caso di danno grave di qualsiasi tipo (ad esempio in caso di incendio o danni provocati da perdite d'acqua o ancora danni causati a terzi ecc...): senza un'adeguata copertura assicurativa, sono a mio carico i danni di qualsiasi entità (e soprattutto senza limiti di spesa), sia per quel che riguarda la mia che la proprietà altrui.

Assicurazione di responsabilità civile privata

“Leader” assoluto tra le nostre esigenze assicurative è l'assicurazione di responsabilità civile privata (chiamata anche assicurazione di responsabilità civile del capo-famiglia). Indipendentemente dal tipo di vita che conduciamo, questa polizza è assolutamente necessaria. L'assicurazione di responsabilità civile copre i danni che involontariamente causiamo a terzi, sia in relazione ai danni alle cose che in caso di danno alla persona.

L'assicurazione di responsabilità civile del capo-famiglia copre tutti i membri della famiglia presenti nello stato-famiglia; in alcune polizze sono compresi anche i danni causati dai nostri animali domestici mentre in altre sono assicurati solo dietro il pagamento di un supplemento. Il massimale assicurato dovrebbe essere di almeno 1,5 milioni di euro.

Assicurazione contro gli infortuni, assicurazione malattia e assicurazione temporanea caso morte

Il fabbisogno assicurativo per i danni legati alla persona sono strettamente correlate alla situazione individuale e sono in continua evoluzione. Ad esempio, un “giovane lavoratore single" ha un fabbisogno assicurativo molto diverso da quello di una persona sposata con figli: il giovane single non avrà, di norma, alcun bisogno di una polizza temporanea caso morte, perché non vi sono persone a carico, mentre potrebbe invece pensare di stipulare un'assicurazione che copra una improvvisa disabilità a causa di un infortunio o di una malattia.

Dall'altra invece, una coppia con figli a carico avrà bisogno sia di una copertura in caso morte, sia nel caso di un' invalidità causata da infortunio o malattia.

Anche la professione incide sulle proprie esigenze assicurative: una persona con un contratto a tempo indeterminato avrà necessità diverse rispetto ad un lavoratore autonomo; quest'ultimo, ad esempio, oltre all'invalidità, dovrà considerare anche la perdita del reddito giornaliero dovuta ad infortunio o malattia, e avrà dunque bisogno di un'adeguata copertura in tal senso.

Un pensionato invece, a prescindere da infortunio o malattia, percepirà comunque la pensione e non avrà necessità di un'assicurazione che copra il danno alla persona.

In alternativa all'assicurazione per l'invalidità, sul mercato si trovano sempre più spesso assicurazioni malattia private che coprono i costi dei trattamenti sanitari in una struttura privata a seguito di un incidente o di una malattia. In quanto tali costi sono coperti nell'ambito del sistema sanitario nazionale, questi prodotti non sono di stretta necessità.

Casa di proprietà e affitto

Se abbiamo fatto ricorso a un mutuo per l'acquisto della nostra casa e vogliamo proteggere gli eredi in caso morte, dovremmo pensare ad un'assicurazione temporanea caso morte, soprattutto nel caso in cui sia una coppia a sostenere i costi del finanziamento della casa comune.

Un altro aspetto importante da tenere presente è la protezione della casa contro i maggiori rischi possibili: la polizza fabbricati è una polizza che tutela sia il fabbricato che tutto il contenuto da eventi indesiderati come ad esempio un incendio, la rottura di tubi dell'acqua o catastrofi naturali , nonché i danni arrecati a terzi (cosidetta polizza rc del fabbricato con ricorso terzi da incendio).

Anche chi vive in affitto dovrebbe tutelarsi con un'assicurazione casa. Di norma, vengono assicurati tutti gli oggetti presenti nell'appartamento in caso di incendio, così come eventuali danni che l'affittuario può causare a terzi: un esempio classico è l'acqua che fuoriesce dalla lavastoviglie che potrebbe causare danni significativi all'abitazione sottostante. Senza copertura assicurativa di simili rischi, l'affittuario dovrebbe pagare tutti i danni di tasca propria.

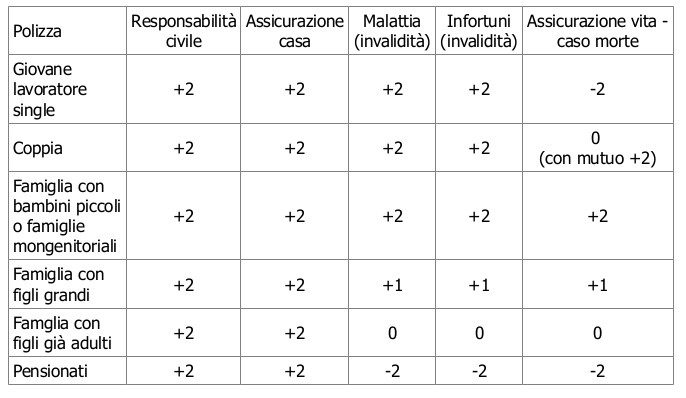

Fabbisogno assicurativo a seconda della propria situazione - Una panoramica

Legenda: + 2 = assolutamente necessaria - 2 = non necessaria 0= neutrale + 1 utile