Nel caso in cui si dovesse rimanere coinvolti in un incidente stradale, la prima buona regola è quella di cercare di mantenere, per quanto possibile, la calma. Una volta che ci saremo occupati delle misure urgenti (avvisare soccorsi, mettere in sicurezza il luogo dell'incidente, …) potremo occuparci degli aspetti assicurativi. Di seguito le nostre risposte e i nostri consigli alle domande più frequenti.

1) Che cos’è la constatazione amichevole di incidente e quando si utilizza?

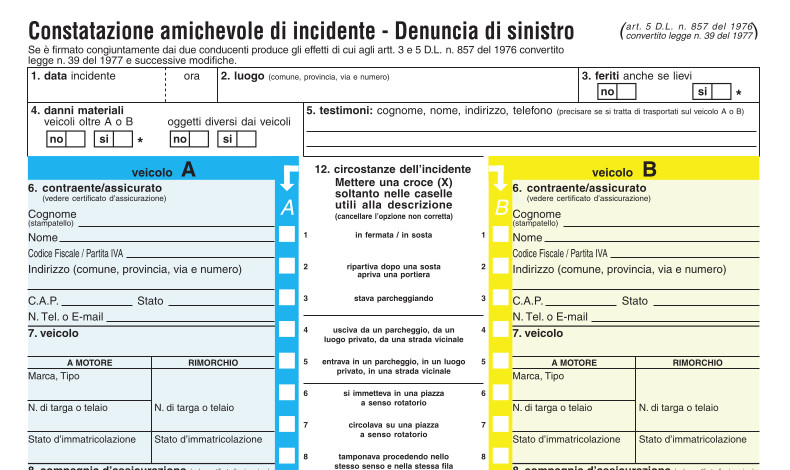

La constatazione amichevole di incidente o CAI (“modulo blu”) è un modello standard che si dovrebbe compilare sempre e in ogni punto, anche quando sul luogo del sinistro siano intervenute le forze dell’ordine. Scopo della constatazione non è tanto quello di stabilire di chi è la colpa, bensì di mettere nero su bianco quanto accaduto. Se le versioni fornite dalle parti non concordano, è consigliabile non firmare il modulo. In caso di necessità si possono compilare anche due constatazioni separate.

2) Da alcuni anni il contrassegno non è più esposto sul parabrezza. Come posso identificare la compagnia assicuratrice dei coinvolti?

Qualora non fosse possibile farsi semplicemente mostrare il contrassegno (anche in forma digitale), si può accedere al Portale dell'automobilista presso il Ministero dei trasporti. Inserendo il numero di targa, si può verificare dove il veicolo è assicurato (www.ilportaledellautomobilista.it).

3) Entro quanto tempo si deve denunciare il sinistro alla propria assicurazione?

La denuncia deve essere presentata alla propria agenzia o impresa assicuratrice entro tre giorni dalla data dell’incidente.

4) Come funziona il risarcimento del danno?

Le procedure di risarcimento del danno sono essenzialmente due.

Il “risarcimento diretto“ si applica solo per gli incidenti tra due veicoli a motore, immatricolati in Italia e regolarmente assicurati (autovetture, autocarri, ciclomotori, nonché motocicli). Con questo sistema, il danneggiato viene risarcito direttamente dal proprio assicuratore senza doversi rivolgere alla controparte o all’impresa assicuratrice di quest’ultima.

Ove non ricorrano le condizioni per il risarcimento diretto, ad esempio perché nel sinistro sono coinvolti più di due veicoli, il danneggiato deve richiedere il pagamento dei danni all’assicuratore della controparte. Abbiamo predisposto un fac-simile di „Richiesta risarcimento danni alla compagnia della controparte e/o alla controparte“, reperibile al seguente link: www.buergernetz.bz.it.

5) Cosa succede se il responsabile dell’incidente si dà alla fuga?

Se chi ha causato l’incidente si dà alla fuga, impedendo così la propria identificazione, il danneggiato può accedere al cd. Fondo di garanzia per le vittime della strada. In linea generale questo Fondo risarcisce i soli danni alla persona. Tuttavia, in caso di lesioni personali gravi, risarcisce anche i danni alle cose il cui ammontare sia superiore a 500 euro.

Ulteriori informazioni e modulistica: www.consap.it.

6) Cosa succede in caso di incidente provocato da un veicolo straniero?

In caso di incidente in Italia provocato da un veicolo con targa estera, non è possibile applicare la procedura di risarcimento diretto. La competenza per questo tipo di sinistri spetta all’Ufficio Centrale Italiano (UCI), al quale il danneggiato deve presentare la propria richiesta di risarcimento mediante lettera raccomandata con avviso di ricevimento. L’UCI provvede quindi a contattare l’assicuratore estero, che a sua volta nomina una compagnia assicuratrice italiana cui affidare la trattazione del sinistro.

Ulteriori informazioni e modulistica: https://ucimi.it.

7) Cosa succede in caso di incidente all’estero?

Una direttiva UE obbliga le imprese assicuratrici a nominare un mandatario alla liquidazione dei sinistri in ogni Paese dello Spazio Economico Europeo, ad esclusione del Paese in cui hanno la propria sede legale. Grazie a questa normativa, i residenti in Italia che siano rimasti vittime di un incidente stradale all’estero – incidente avvenuto in un Paese del Sistema Carta Verde e provocato da un veicolo immatricolato e assicurato in un Paese dello Spazio Economico Europeo – possono chiedere il risarcimento danni direttamente al rappresentante nominato in Italia dalla compagnia con cui è assicurato il responsabile del sinistro. Per conoscere il nome dell’assicurazione estera e quello del suo mandatario in Italia, ci si può rivolgere al Centro Informazioni dell’IVASS.

Ulteriori informazioni e modulistica: www.consap.it.

8) A chi deve rivolgersi il passeggero trasportato e chi risponde del danno da questi subìto?

Il passeggero trasportato è sempre tutelato dalla polizza RC-auto del veicolo sul quale viaggiava, a prescindere dalla responsabilità del conducente nel sinistro.

9) Che cosa succede se l’accertamento delle responsabilità non è chiaro?

In caso di dubbi, la responsabilità di un incidente stradale viene fatta ricadere su entrambe le parti coinvolte. Dunque si presume, fino a prova contraria, che vi sia un concorso di colpa al 50%. Ciò significa che ciascuno dei due conducenti riceverà un rimborso pari alla metà del danno subìto.

Alla scadenza annuale successiva non scatterà il “malus”, e di conseguenza non aumenterà il premio. Il 50% di colpa verrà però annotato sull'attestato di rischio. Se nei cinque anni successivi si dovesse verificare un ulteriore sinistro con responsabilità al 50%, scatterà il malus.

10) E se il valore del veicolo danneggiato è inferiore a quello delle riparazioni necessarie? Quanto spetta al danneggiato?

Specie nel caso in cui il veicolo danneggiato sia vetusto, può accadere che il costo di riparazione superi il suo valore commerciale. In tal caso l’assicurazione paga la riparazione fino ad un importo massimo corrispondente all’attuale valore del veicolo.

Se il danneggiato decide di acquistare un veicolo nuovo, gli spetta una somma così composta: valore del vecchio veicolo, spese di rottamazione dello stesso, spese di immatricolazione del nuovo veicolo, tassa di circolazione limitatamente alla parte non ancora goduta.

11) Come si quantifica il danno materiale?

Il danno materiale equivale normalmente ai costi necessari per la riparazione del mezzo incidentato ed è perciò molto facile da quantificare. A questo importo devono aggiungersi le eventuali spese di traino con il carro attrezzi. Nel caso di tempi di riparazione particolarmente lunghi, è previsto un ulteriore indennizzo giornaliero per il cosiddetto “fermo tecnico” (risarcimento per indisponibilità del proprio veicolo), determinato in base a parametri quali il valore del veicolo, il modello, la cilindrata ecc. Al posto dell’indennizzo giornaliero si può chiedere il rimborso delle spese sostenute per noleggiare un veicolo equivalente.

12) Come si quantifica il danno alla persona?

Il danno alla persona dipende dalla gravità delle lesioni subite. Per ogni giorno di inabilità totale al lavoro, il danneggiato riceve un indennizzo o diaria il cui importo si aggira attualmente sui 47,49 euro (a seconda dell’attività svolta dal danneggiato). Se il danneggiato ha subìto lesioni tanto gravi che in futuro è prevedibile una riduzione della sua capacità lavorativa, allora viene risarcito anche questo tipo di danno.

Se viene accertata un’invalidità permanente tra l’1 e il 9%, la misura del risarcimento è stabilita da precise indicazioni di legge in base all’età del danneggiato e ai relativi coefficienti. In caso di invalidità permanente pari o superiore al 10%, il danno è valutato secondo tabelle specifiche dei vari tribunali. La quantificazione del danno e la determinazione del grado di invalidità sono effettuate da un perito medico-legale.

In caso di invalidità molto grave, il danneggiato ha diritto a ulteriori somme risarcitorie (per danno morale e altro ancora).

13) La compagnia offre un importo che non si reputa congruo. Come comportarsi?

Se l'offerta non sembra congrua, si può accettare l'importo del risarcimento a titolo di acconto e chiedere alla compagnia l'integrazione dell'importo che si ritiene dovuto. NB: in molti casi l'IVA sulle riparazioni viene risarcita solo se il danneggiato dimostra l'avvenuta riparazione del veicolo attraverso l'esibizione della relativa fattura.

14) Se i danni sono solo materiali e di lieve entità, conviene risarcirli di tasca propria?

Il responsabile di un incidente stradale che provochi solo piccoli danni alle cose (ad es. la rottura di uno specchietto retrovisore) non dovrebbe mai risarcire sul posto il danneggiato sborsando denaro di tasca propria. Qualunque danno, anche il più irrisorio, dovrebbe essere comunicato al proprio assicuratore, che si occuperà della liquidazione. Successivamente, se alla scadenza del premio annuale si vuole evitare l’applicazione delle penalizzazioni contrattuali (malus) dovuta a tale sinistro, c’è sempre la possibilità di rimborsare la compagnia assicuratrice. Se il danno è stato liquidato dall’assicurazione con il sistema del risarcimento diretto, per conoscere l’importo bisogna rivolgersi alla Stanza di Compensazione della CONSAP (modulo di richiesta su www.consap.it). Se non è stato adottato il risarcimento diretto, l’assicurato deve rivolgersi invece alla propria compagnia assicuratrice.

Per meglio valutare la convenienza di un eventuale rimborso del sinistro al proprio assicuratore, si può utilizzare il "calcolatore sinistri" del CTCU.

15) A cosa serve un'assicurazione di tutela legale?

Questo tipo di polizza è utile soprattutto nel caso di incidenti stradali con veicoli esteri. Se si desidera tale copertura per il proprio veicolo, è comunque opportuno stipulare una polizza separata dalla RC-auto, rivolgendosi a un’impresa specializzata nel ramo, così da prevenire possibili conflitti di interesse.

16) Che fare in caso di contrasti con la propria compagnia di assicurazione?

Nel caso di controversie con il proprio assicuratore, non occorre intentare subito una causa legale. In prima battuta, l'assicurato può tentare una conciliazione, ossia una soluzione stragiudiziale della lite insorta. A tale riguardo esiste per il settore RC-auto una convenzione tra le organizzazioni dei consumatori e l’ANIA (Associazione Nazionale Imprese Assicuratrici).

Maggior informazioni e modulistica: www.conciliazioneaniaconsumatori.it.

Un altro e ancor più specifico accordo di collaborazione è quello sottoscritto tra il Centro Tutela Consumatori Utenti dell’Alto Adige e il Gruppo UnipolSai. Per maggiori informazioni sulle procedure di conciliazione si veda www.centroconsumatori.it.

Gli utenti assicurativi, infine, possono presentare reclamo anche all’IVASS (Istituto per la Vigilanza sulle Assicurazioni Private), il quale ha la facoltà di comminare sanzioni alle imprese che abbiano tenuto comportamenti scorretti (inosservanza delle disposizioni del Codice delle assicurazioni e simili). L'apposito modulo di reclamo si trova al seguente indirizzo: https://www.ivass.it/consumatori (PDF).

17) Quando si prescrive il diritto al risarcimento del danno?

Il diritto al risarcimento del danno si prescrive in due anni, eccezion fatta per il caso che il fatto costituisca reato (ad es. lesioni colpose), nel qual caso il diritto si prescrive in 5 anni (NB: questo non è il termine entro il quale va presentata la denuncia di sinistro alla compagnia assicuratrice!).